A Reforma Tributária no Brasil, que tem sido bastante discutida ao longo dos últimos anos, foi promulgada em 20/12/2023, com grande impacto para as empresas de todas as áreas, sejam elas da Indústria, do Comércio ou de Serviços.

Vigente em mais de 170 países, o Imposto sobre Valor Agregado (IVA), agora instituído no Brasil por meio da Emenda Constitucional n° 132/2023, visa simplificar a tributação no país.

Dentre as alterações advindas com a Reforma Tributária, destaca-se a mudança na tributação sobre o consumo pela instituição da Contribuição sobre Bens e Serviços (CBS), do Imposto sobre Bens e Serviços (IBS) e do Imposto Seletivo (IS), em substituição à cobrança do ICMS, ISS, PIS/Pasep e Cofins.

Além da alteração na tributação sobre o consumo, a Reforma também trouxe mudanças na tributação sobre a propriedade, ou seja, novas regras serão aplicadas no cálculo e recolhimento do IPTU, IPVA, ITCMD e Cosip, além da criação de mais uma contribuição estadual destinada a custear a segurança e preservação de logradouros públicos.

Conheça as principais mudanças

Tributação sobre o consumo

| Antes da Reforma Tributária | Depois da Reforma Tributária |

| Incidência de IPI, Contribuição para o PIS/Pasep, Cofins, ICMS e ISS. | Incidência de CBS, IBS e IS. |

| A tributação pode ser cumulativa ou não cumulativa. | A tributação será não cumulativa. |

| Há tributo que compõe a sua própria base de cálculo (tributação por dentro) | Os tributos não irão compor as suas próprias bases de cálculo (tributação por fora). |

| Não cumulatividade parcial | Não cumulatividade plena |

| Regras diversas para cada tributo, existindo regras específicas para cada estado (ICMS) e município (ISS). | Regras unificadas para CBS e IBS, havendo uniformização para todo território nacional. |

| Grande número de exceções e regimes especiais. | Expressiva redução do número de exceções e regimes especiais. |

Tributação sobre a propriedade

| Tributo | Antes da Reforma Tributária | Depois da Reforma Tributária |

| IPTU | Para haver alteração da base de cálculo do IPTU, é necessária a edição de Lei Municipal, pela Câmara de Vereadores. | Os prefeitos poderão alterar a base de cálculo do IPTU por meio de decreto. |

| IPVA | Incide, exclusivamente, sobre veículos automotores, com alíquotas diferenciadas em razão do tipo e utilização. | Passará a incidir também sobre aeronaves e embarcações (aviões, helicópteros, jet-skis, lanchas e iates), com alíquotas variáveis em razão do tipo, valor, utilização e impacto ambiental, beneficiando os veículos menos poluentes. |

| ITCMD | Alguns estados já implementaram alíquotas progressivas de tributação, em razão do valor do patrimônio transferido; não há incidência sobre heranças do exterior. | A tributação progressiva passará a ser obrigatória, em razão do valor do patrimônio transferido; incidirá também sobre as heranças do exterior; será cobrado pelo estado de domicílio do falecido; e não incidência sobre as doações feitas às entidades sem fins lucrativos, beneficentes e institutos científicos e tecnológicos. |

Cronograma de implementação da Reforma Tributária

| 2023 | Promulgação da Emenda Constitucional nº 132/2023, em 20/12/2023 |

| 2024 | Publicação das Leis Complementares |

| 2025 | Publicação das Leis Complementares |

| 2026 | 1) Período de teste da CBS e IBS: – CBS: recolhimento na alíquota de 0,9% – IBS: recolhimento na alíquota estadual de 0,1% 2) Tanto a CBS quanto o IBS poderão ser compensados com a Contribuição para o PIS/Pasep e Cofins |

| 2027 | 1) CBS implantada integralmente 2) Continuidade do período de teste do IBS, com alíquota de 0,1% (0,05% municipal + 0,05 % estadual) 3) Criação do IS 4) Extinção da Contribuição para o PIS/Pasep e da Cofins 5) Redução do IPI à alíquota zero apenas para itens não incentivados na ZFM |

| 2028 | Continuidade do período de teste do IBS, com alíquota de 0,1% (0,05% municipal + 0,05 % estadual) |

| 2029 | 1) Redução da alíquota do ICMS em 10%, ou seja, cobrança de 90% 2) Redução da alíquota do ISS em 10%, ou seja, cobrança de 90% 3) Fixação pelo Senado Federal da alíquota do IBS de forma a compensar a perda de receita dos Estados, do Distrito Federal e dos Municípios |

| 2030 | 1) Redução da alíquota do ICMS em 10%, ou seja, cobrança de 80% 2) Redução da alíquota do ISS em 10%, ou seja, cobrança de 80% 3) Fixação pelo Senado Federal da alíquota do IBS de forma a compensar a perda de receita dos Estados, do Distrito Federal e dos Municípios |

| 2031 | 1) Redução da alíquota do ICMS em 10%, ou seja, cobrança de 70% 2) Redução da alíquota do ISS em 10%, ou seja, cobrança de 70% 3) Fixação pelo Senado Federal da alíquota do IBS de forma a compensar a perda de receita dos Estados, do Distrito Federal e dos Municípios |

| 2032 | 1) Redução da alíquota do ICMS em 10%, ou seja, cobrança de 60% 2) Redução da alíquota do ISS em 10%, ou seja, cobrança de 60% 3) Fixação pelo Senado Federal da alíquota do IBS de forma a compensar a perda de receita dos Estados, do Distrito Federal e dos Municípios |

| 2033 | 1) IBS implantado integralmente 2) Extinção do ICMS e ISS |

Contribuição sobre Bens e Serviços (CBS)

A Contribuição sobre Bens e Serviços (CBS) substitui a cobrança do PIS/Pasep e da Cofins, e incidirá sobre bens (materiais e imateriais), serviços, direitos (cessão e licenciamento), locação de bens e importações. Não incidirá, contudo, sobre as exportações.

A CBS será não cumulativa e não será objeto de concessão de isenções, incentivos ou benefícios tributários ou financeiros, inclusive de redução de base de cálculo ou de crédito presumido ou outorgado, exceto os previstos na Constituição Federal.

A não cumulatividade é o sistema no qual o valor do tributo pago sobre todas as operações de aquisição de bens, materiais ou imateriais, inclusive direitos, com a única exceção para as aquisições consideradas de uso ou consumo pessoal, nos termos de Lei Complementar a ser editada pelo Congresso Nacional, será compensado na apuração do tributo a ser incidente na etapa seguinte, sendo, desta forma, considerada como uma não cumulatividade plena, não limitada a insumos.

Ainda não foi definida a alíquota padrão para fins de tributação, a qual será definida por Resolução do Senado Federal, após regulamentação em Lei Complementar, no entanto, foi instituída a “trava de referência”, a fim de impedir o aumento da carga, por meio de uma verificação com base na arrecadação dos anos de 2027 e 2028, em comparação com a média de arrecadação do PIS/Pasep, da Cofins e do IPI de 2012 a 2021, na proporção do Produto Interno Bruto (PIB).

A estimativa da Receita Federal é de que a alíquota do IVA (CBS + IBS) gire em torno de 27,5%. A trava se aplica à CBS e ao IBS.

Também existirão duas alíquotas diferenciadas, com redução de 30% e 60%, e regimes específicos.

De acordo com artigo 149-B da Constituição Federal, a CBS e o IBS terão os mesmos fatos geradores, bases de cálculo, hipóteses de não incidência e sujeitos passivos, imunidades, regimes específicos, diferenciados ou favorecidos de tributação e regras de não cumulatividade e creditamento.

O motivo de termos regras idênticas para os dois impostos é para se garantir maior segurança jurídica e evitar disputas tributárias, sendo esse um dos maiores objetivos da Reforma.

Imposto sobre Bens e Serviços (IBS)

O IBS, será cobrado em substituição ao ICMS (Estadual) e ISS (Municipal), e incidirá, também, sobre os bens intangíveis, cessão e o licenciamento de direitos, locação de bens e sobre as importações de bens, tangíveis e intangíveis, serviços e direitos.

Já nas exportações de mercadorias e serviços não haverá a incidência do IBS, no entanto, fica assegurado ao exportador a manutenção e o aproveitamento dos créditos.

A cobrança do IBS estará fundamentada em legislação única e uniforme em todo o território nacional, podendo cada Estado estabelecer a sua própria alíquota, e caso isso não ocorra, o Estado deverá observar a alíquota geral fixada por Resolução do Senado Federal.

O IBS será não cumulativo, e não será objeto de concessão de isenções, incentivos ou benefícios tributários ou financeiros, inclusive de redução de base de cálculo ou de crédito presumido ou outorgado, no entanto, existirão duas alíquotas diferenciadas, com redução de 30% e 60%, bem como regimes específicos que poderão beneficiar alguns contribuintes.

De acordo com artigo 149-B da Constituição Federal, a CBS e o IBS terão regras comuns em relação a fatos geradores, bases de cálculo, hipóteses de não incidência e sujeitos passivos, imunidades, regimes específicos, diferenciados ou favorecidos de tributação e regras de não cumulatividade e creditamento.

O motivo de termos regras comuns para os dois impostos é para se garantir maior segurança jurídica e evitar disputas tributárias, sendo este o maior objetivo da Reforma.

O IBS é regido pelo princípio do destino, ou seja, princípio este que implica que toda a arrecadação do ICMS passe para o Estado onde a mercadoria é consumida.

Ou seja, se o fornecedor estiver localizado no Estado do Paraná e realizar uma venda para o Estado de São Paulo, o imposto será devido integralmente para o Estado de São Paulo.

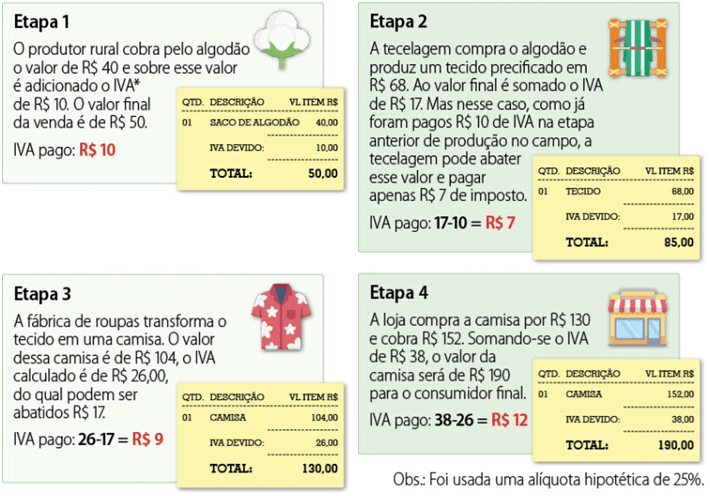

Exemplo Prático do IVA (CBS + IBS)

No exemplo a seguir, foi considerada uma alíquota hipotética de IVA de 25% em cada uma das etapas da cadeia produtiva de uma camisa:

Somando-se os valores de IVA pagos em cada etapa da cadeia (R$ 10 + R$ 7 + R$ 9 + R$ 12), obtemos o mesmo valor de R$ 38 cobrados do consumidor na etapa final.

Ou seja, cada empresa da cadeia produtiva paga o IVA somente sobre o valor adicionado naquela etapa da cadeia.

Imposto Seletivo (IS)

Previsto no artigo 153, inciso VIII, da Constituição Federal, o Imposto Seletivo (IS) será um novo tributo, de competência da União, que irá incidir sobre produtos prejudiciais à saúde e ao meio ambiente. O IS é um imposto extrafiscal, ou seja, não possui natureza unicamente arrecadatória, mas também regulatória.

O IS, também conhecido como “imposto do pecado”, tem o objetivo de desestimular o consumo de determinados bens ou serviços, prejudiciais à saúde e ao meio ambiente. Isso acontece, pois, a carga tributária incidente sobre produtos nocivos ao ser humano e ao meio ambiente, será consideravelmente maior em virtude dessa incidência. Essa é uma das características do IS que deriva do IPI.

Com incidência monofásica, similar ao que já acontece no segmento de combustíveis para o ICMS, o IS poderá ter o mesmo fato gerador da Contribuição sobre Bens e Serviços (CBS) e do Imposto sobre Bens e Serviços (IBS), incidindo na produção, extração, comercialização ou importação de bens e serviços a serem determinados por Lei Complementar.

Ressalta-se que o IS não incidirá sobre as exportações, bem como nas operações com energia elétrica e com telecomunicações.

Simples Nacional

A Reforma trouxe alterações para o regime de apuração do Simples Nacional, no entanto, é mantido o tratamento diferenciado e favorecido para as Microempresas (ME) ou Empresas de Pequeno Porte (EPP) previsto no artigo 146, § 1°, da Constituição Federal.

O primeiro ponto a se observar é que as MEs e EPPs optantes pelo Simples Nacional poderão optar por duas formas de tributação, a primeira apurando a CBS e o IBS “por dentro”, sob regime unificado, e, a segunda, apurando esses tributos “por fora” do regime do Simples Nacional.

Vantagens e desvantagens

As MEs e EPPs optantes pelo sistema unificado de tributação (Simples Nacional) terão a apuração da CBS e do IBS em substituição à Contribuição para o PIS/Pasep, Cofins, IPI, ICMS e ISS, sem mudanças em relação ao IRPJ, CSLL e CPP. Nesse caso, o optante pelo Simples Nacional não terá direito a créditos e as empresas que adquirirem bens, serviços ou direitos dele deverão tomar créditos com base nos valores exatos por ele recolhidos.

Caso o optante pelo Simples Nacional não queira recolher os novos tributos pelo regime do Simples Nacional, ele poderá recolher somente o IRPJ, a CSLL e a CPP pelo regime simplificado e a CBS e o IBS por fora, com não cumulatividade plena, podendo, então, tomar crédito nas suas aquisições e, também, transferindo para o adquirente de bens e serviços um valor maior de créditos.

Numa análise dos efeitos dessas novas regras, entende-se que, para as empresas que se encontram no início ou no meio da cadeia produtiva, essa escolha terá um impacto significativo. Por exemplo, atualmente, os optantes pelo Simples Nacional podem transferir, para os adquirentes do regime não cumulativo, integralmente, os créditos da Contribuição para o PIS/Pasep e da Cofins, no montante de 9,25%, o que garante competitividade, tratamento diferenciado e favorecido a essas empresas, conforme previsão constitucional.

Com as novas regras, há restrição para transferência de crédito, ficando este limitado ao valor pago pelo regime do Simples Nacional. Dessa forma, os optantes desse regime, ao preferirem o pagamento da CBS e do IBS por dentro do Simples Nacional, terão perda de competitividade, já que irão transferir menos créditos ao adquirente. Caso optem pela tributação da CBS e do IBS por fora do Simples Nacional, é provável que tenham uma carga tributária maior.

| Por dentro do Simples Nacional | Por fora do Simples Nacional |

| Não tem crédito | Tem crédito |

| Menor carga tributária | Maior carga tributária |

| Menor competitividade | Maior competitividade |